グループ法人税制の創設(案)

商工会議所NEWSの平成22年3月号税務Q&Aに「グループ法人税制の創設(案)」が掲載されましたのでご紹介します。

Q 平成22年度税制で、新たにグループ法人税制が創設されるそうですが、その概要を教えて下さい。

A 企業グループを対象とした法制度や会計制度が定着しつつある中、税制においても、法人の組織形態の多様化に対応するとともに、課税の中立性や公平性等を確保する観点から、昨年12月に公表された平成22年度税制改正大綱において、次のⅠに掲げるような大幅な見直しを講じると謳っています。グループ企業では、実務に対する影響が極めて大きな改正といえますので、事前に十分な検討と対策が必要でしょう。

Ⅰ グループ内取引等に係る税制

(1) 完全支配関係がある法人間の資産の譲渡取引等

① 完全支配関係がある内国法人間で一定の資産の移転(非適格合併による移転を含みます。)を行ったことにより生ずる譲渡損益について、その資産のそのグループ外への移転等の時に、その移転を行った法人において計上する制度とする。

※その対象資産は、連結法人間の譲渡損益調整資産と同範囲で、固定資産、土地、有価証券、金銭債権及び繰延資産(売買目的有価証券、帳簿価額1千万円に満たない資産を除く。)になる見込みです。

② 完全支配関係がある法人間の非適格株式交換等について、完全子法人等の有する資産の時価評価制度の対象から除外する。

(2) 完全支配関係がある法人間の寄附

完全支配関係がある内国法人間の寄附金について、支出法人において全額損金不算入とするとともに、受領法人において全額益金不算入とする。

(3) 完全支配関係がある法人間の資本関連取引

① 完全支配関係がある内国法人間の現物配当(みなし配当を含みます。)について、組織再編税制の一環として位置づけ、譲渡損益の計上を繰り延べる等の措置を講じる。この場合、源泉徴収等を行わないこととする。

② 完全支配関係がある内国法人からの受取配当について益金不算入制度を適用する場合には、負債利子控除を適用しないこととする。

③ 完全支配関係がある内国法人の株式を発行法人に対して譲渡する等の場合には、その譲渡損益を計上しないこととする。

④ 自己株式として取得されることを予定して取得した株式が自己株式として取得された際に生ずるみなし配当については、益金不算入制度(外国子会社配当益金不算入制度を含みます。)を適用しないこととする。

⑤ 抱合株式については、譲渡損益を計上しないこととする。

(4) 中小企業向け特例措置の大法人による完全支配関係がある法人に対する適用

資本金が1億円以下の法人に係る次の制度については、資本金が5億円以上の法人等の100%子法人には適用しないこととする。

① 軽減税率

② 特定同族会社の特別税率の不適用

③ 貸倒引当金の法定繰入率

④ 交際費等の損金不算入制度における定額控除制度(現行6百万円)

⑤ 欠損金の繰戻しによる還付制度

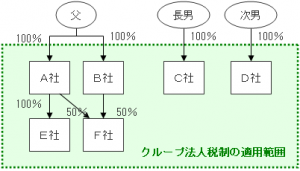

Ⅱ 完全支配関係がある法人とは?

原則として、発行済株式の全部を直接又は間接に保有する関係のある法人をいい、この個人株主の範囲には同族関係者が含まれる見込みです。そうなると6親等内の血族、配偶者及び3親等内の姻族が含まれますから、図表のような直接的な資本関係がない場合でもグループ会社とみなされますので、特に注意が必要です。また、完全支配関係の判定において、現行の連結納税制度と同様に、従業員持株会など5%未満株式を除外するという規定が設けられる模様です。

Ⅲ 地方税への影響

基本的に、法人税に連動する法人住民税及び法人事業税についても、おそらく自動的に適用されることとなります。

Ⅳ 適用時期

大綱どおり法律が成立した場合には、上記の改正は、一部を除き平成22年10月1日の取引から適用されます。