連結納税制度の改正

商工会議所NEWSの平成22年11月号税務Q&Aに「連結納税制度の改正」が掲載されましたのでご紹介します。

Q 連結納税制度の適用を検討しているグループ企業が増加しているそうですが、その制度の概要を教えて下さい。

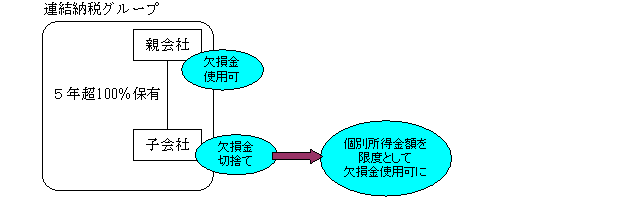

A 平成22年度税制改正により、グループ法人税制が導入されることに合わせ、連結納税制度が改正されました。これまでは連結納税開始又は加入時における子法人の繰越欠損金の切捨てが障害となり、ほとんどのグループ企業でその採用が見送られてきました。

今回の改正で一定要件に該当する場合には、子法人の繰越欠損金の連結納税グループへの持ち込みが可能になったことを受け、今後採用を検討する企業グループが大幅に増加することが見込まれています。

(1) 連結納税制度の概要

連結納税とは、企業グループを1つの納税単位として、法人税の申告及び納付をする制度です。単体納税との最大の相違点は、連結グループ内に黒字法人と赤字法人がある場合において、その所得と欠損を通算して課税所得を計算できるという点にあります。

しかし、連結納税は法人税における制度であり、地方税においては導入されていませんので、法人税において連結納税を採用している場合であっても、住民税及び事業税については,各々の法人が単体で申告納付することとなり、所得と欠損の通算による節税効果はありません。また、連結納税を採用する場合には、納税事務負担やコスト等が増加することを勘案しなければなりません。

(2) 連結納税の適用範囲

連結納税を採用する場合には、完全支配関係がある法人、つまり100%子法人は全て連結対象となり、その一部を任意に除外することはできません。また、普通法人(外国法人を除く)等により発行済株式総数の100%を保有されている法人は連結親法人になることはできません。

平成22年度税制改正により新たに導入されたグループ法人税制は、資本金に関係なく完全支配関係のある全法人が強制的に適用される制度ですが、この制度の中に、選択により連結納税制度が採用できる位置付けになっています。

グループ法人税制と連結納税制度の対象法人はほぼ同様となっていますが、連結納税制度は資本頂点である親法人の100%子法人等が連結グループとなる一方、グループ法人税制では資本頂点にある会社にぶらさがる法人であるか否かに関係なく、完全支配関係のある法人が対象となる違いがありますので要注意です。

(3) 連結納税の承認申請等

連結納税は選択制であることから、その採用にあたっては、原則として、最初に連結事業年度としようとする期間の開始の日の3月前までに、承認を受けようとする全ての法人の連名で「連結納税の承認申請書」を連結親法人の所轄税務署長を経由して、国税庁長官に提出し、承認を受ける必要があります。また、承認申請を行った子法人は、申請後遅滞なく、「連結納税の承認の申請書を提出した旨の届出書」を各子法人の所轄税務署長に提出する必要があります。

また、原則として、連結納税は継続適用が求められていますので、いったん採用した場合には、一定の場合を除き、取り止めることはできませんので注意が必要です。

(注)平成22年度税制改正により、連結納税の承認申請書の提出期限が、6月前から3月前に改正されました。この改正は、最初の連結事業年度としようとする期間の開始日が平成22年10月1日以後である場合の連結納税の申請から適用されます。

(4) 連結納税加入時の時価評価

連結納税開始にあたっては、連結納税に加入する子法人のうち、図表2に掲げる法人以外の法人については、その有する時価評価対象資産を時価評価する必要があります。なお、その時価評価損益の課税効果は地方税にも及びますので、慎重に検討する必要があります。

(5) 子法人の繰越欠損金の引継ぎ制限の緩和

改正前は、子法人の繰越欠損金は原則として連結納税開始又は加入時に切捨てとなり、株式移転に係る一定の場合にのみ連結納税への持込みが認められていました。

今回の税制改正で、平成22年4月1日以後開始事業年度から、連結納税の開始又は連結グループへの加入に伴う資産の時価評価制度の適用対象外となる連結子法人のその開始又は加入前に生じた欠損金額を、その連結子法人の個別所得金額を限度として、連結納税制度の下での繰越控除の対象に追加されました。ただし、親法人の繰越欠損金が、自社のみでなく他社の所得とも通算が可能である点とは大きく異なりますので注意が必要です。

なお、株式移転に係る一定の法人は、税制改正前から繰越欠損金の持込みが可能であったため、改正後も利用制限はなく、他社の所得との通算可能です。

〔図表1〕税制改正の概要

〔図表2〕時価評価制度の適用対象外となる連結子法人(繰越欠損金が持ち込めるようになった法人)とは、次に掲げる法人です。

① 株式移転により設立された法人の株式移転完全子法人

② 連結親法人等に5年以上継続して100%支配されている法人

③ 連結グループ内の法人により設立された法人

④ 適格株式交換により株式交換完全子法人となった法人

⑤ 単元未満株式等の買い取り等の理由により100%子法人となった法人

〔図表3〕時価評価対象資産とは、次に掲げる資産のうち、その時価評価損益の額が1千万円又は資本金等の額の2分の1のいずれか少ない金額以上の資産です。

① 固定資産(圧縮記帳等の適用を受けた減価償却資産を除く)

② 土地

③ 有価証券(売買目的有価証券,償還有価証券を除く)

④ 金銭債権

⑤ 繰延資産