中小企業の事業承継対策 第9回

持株会社の活用

グループ会社を形成する事業承継スキームを策定する場合には、所有と経営の分離や全体最適を実現するため、弊社では持株会社によるグループ経営への移行を選択・提案することが多い。オーナー一族が各グループ会社の株式の大半を所有している場合においても、相続等が発生したときには、経営上望ましくない株主が台頭してくる可能性がある。このようなケースには、取得条項付株式などの種類株式や定款変更により相続人に対する売渡請求制度の導入を行うことで企業防衛が可能であるが、各事業会社の経営に少なからず影響を与えてしまうため、株主と事業会社の中間に持株会社を置くことで、実質的にも所有と経営の分離を行おうとするのである。また、中堅規模以下の会社でも、オーナー一族の中から後継者として適任者が選出できない場合が多く、生え抜きの役員等や外部からの雇入れを前提とした組織体制の再構築の観点から見ても、持株会社によるグループ統制は有効であろう。

持株会社化によるグループ経営への移行により、(1)企業規模の拡大による信用力の向上 (2)各種情報の共有等による生産シナジーや販売シナジーの実現 (3) 総務・経理・人事などの間接部門の統合による大幅なコスト削減 (4) 関連会社間の人事交流により、硬直化した組織の活性化 (5)持株会社に経営管理機能を集約することによる実質的な所有と経営の分離 (6)後継者の選定や後継者教育を含めた事業承継問題の解決などの効果が期待できる。

持株会社は、その導入目的や機能等により、純粋持株会社・事業持株会社・資産持株会社などに分類できる。代表的な持株会社化のための再編手法には、株式移転、株式交換、会社分割、新会社・既存会社による買入れなどがあるが、会社の状況により最適な方法を選択・組み合わせて行われる。なお、大規模なグループ再編が実施される場合には、株式交換によって子会社化することが多い。

株式交換とは、図解1のように完全子会社になろうとする会社の株主が、その株式を完全親会社になろうとする会社に拠出し、その完全親会社の新株を割り当てる企業再編の方法です。M&Aによる事業拡大や持株会社によるグループ化などを行う際に、株式の買取資金等を必要とせず非常に有効な手法と言える。

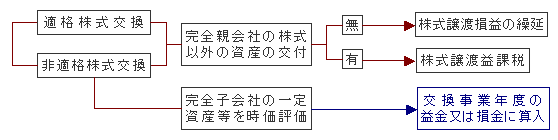

税務上の取扱いについては、平成18年税制改正により、完全子会社になろうとする会社の株主における株式譲渡損益の繰延要件が変更された。改正後は、株式交換を企業組織再編税制の一形態として捉え、株式交換により完全親会社の株式のみが交付されるものは、完全子会社の株主における株式譲渡損益を繰り延べられることになる。また、完全親会社の株式以外の金銭等が交付された場合には、原則として交換時点で完全子会社の株主における株式譲渡損益が発生し、非適格株式交換に該当する場合には、完全子会社の資産・負債のうち一定のものについてはその時の時価評価が強制されることになる。

(1)適格・非適格の判定に共通する要件

完全親会社の株式以外の資産の交付がないこと

(2)適格株式交換のその他の要件

|

企業グループ内 | 共同事業を営むための株式交換等 | |||

| 100%完全支配関係 | 50%超100%未満の支配関係 | ||||

| (1)事業関連性要件 | 無 | 無 | 要 | ||

| (2)事業規模比率要件 又 は (3)経営者継続要件 |

無 | 無 | 要 | ||

| (4)従業員引継要件 | 無 | 要 | 要 | ||

| (5)事業継続要件 | 無 | 要 | 要 | ||

| (6)親会社株式保有要件 | 無 | 要(注) | 要(注) | ||

| (7)子会社株式保有要件 | 無 | 要 | 要 | ||

(注)株式交換等に係る完全子会社の株主が50人以上である場合には不要となる。